Sau 1 năm làm cho việc, cơ quan thuế thường tiến hành kiểm tra, vì vậy công tác kế toán cuối năm thường rất tất bật. Việc tiến hành thanh kiểm tra cần chuẩn bị số đông việc, vì thế web kế toán xin chia sẻ có khách hàng những công tác cần chuẩn bị khi cơ quan thuế tiến hành kiểm tra hoặc lúc chúng ta chuẩn bị đóng tài liệu để lưu trữ vào cuối mỗi năm.

1/ Về báo cáo thuế

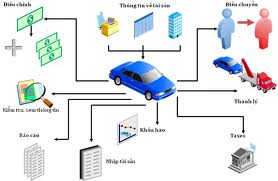

Kiểm tra lại xem những báo cáo thuế đã đúng, chuẩn chỉ chưa ? ví như chưa thì làm báo cáo điều chỉnh, bổ sung. khi Thuế đã ra quyết định & công bố thanh tra, kiểm tra tại trụ sở NNT thì coi như số phận đã an bài. Vậy soát xét lại báo cáo thuế lần nữa.

1.1 có thuế GTGT : bố trí 12 tháng/năm & đối chiếu sổ 1331 của năm ấy sở hữu số liệu trên tờ khai thuế. Chênh lệch ở đâu thì lập file word giải trình sẵn. lúc Thuế xuống khiến cho việc còn biết mà giải trình, luống cuống, lo sợ…là quên béng thì Sếp lại gõ đầu cho. Kiểm tra các hóa đơn trên 20 triệu đã sở hữu hầu hết điều kiện để đc khấu trừ thuế GTGT chưa? như UNC chuyển khoản? Biên Bản đối chiếu, bù trừ công nợ? Hợp Đồng Kinh Tế/Mua Bán- quy định rõ điều khoản trả chậm.(Làm file mềm excel kiểm tra.)

Ví dụ : mang file mềm theo dõi TT qua NH, có file excel kết xuất từ HTKK & trộn 12 tháng với nhau, sau đấy đặt mã cho từng nhà sản xuất sao cho mã NCC ở file theo dõi TT qua NH & mã NCC ở file khai thuế vừa kết xuất là trùng nhau, dùng subtotal & Vlookup để khiến cho nhanh.

1.2 mang tờ khai Quyết Toán Thuế TNDN : Kiểm tra Doanh Thu/Chi Phí trên Tờ Khai Thuế đã ổn với sổ sách chưa? Chênh lệch giữa LN kế toán với LN Thuế ở đâu cũng bắt buộc tự giải trình sẵn trên file word.

với thời gian thì soát xét lại những khoản chi phí, tự khoanh vùng xem các mức giá nào mang khả năng bị dòng, rủi ro lớn nhất (là những khoản chi phí ko theo Luật Thuế, không được chấp nhận theo Luật Thuế…)1.3 với tờ khai QT Thuế TNCN : Kiểm tra xem số liệu trên bảng lương đã khớp sở hữu số liệu trên TK Thuế TNCN chưa (Phần Thu Nhập Chịu Thuế)? Danh sách, tên tuổi đã khớp giữa bảng lương mang tên tuổi trên tờ khai QT Thuế TNCN chưa? Quan trọng nữa : Kiểm tra hợp đồng lao động xe đã đầy đủ chưa? Và những khoản thu nhập + phụ cấp trên bảng lương đã quy định cụ thể trong HDLD chưa? trường hợp chưa buộc phải làm phụ lục HDLD đưa hết vào trong HDLD những khoản lương, thưởng & phụ cấp rõ ràng nhé. Lương bao nhiêu đ/tháng? phụ cấp A bn đ/tháng? phụ cấp b đồng/tháng…phải cụ thể số tiền & cụ thể khoản phụ cấp, trợ cấp. Hoặc những khoản phụ cấp nên được quy định trong thỏa ước LD, QĐ của HDQT, HĐTV / những khoản phụ cấp miễn thuế TNCN, những khoản khoán chi cho NLĐ…

1.4 với Thuế GTGT NK (nếu có) : Kiểm tra hồ sơ NK, Tờ Khai Hải Quan, Lệnh Chuyển Tiền & Chứng từ nộp thuế GTGT NK, kê khai thuế GTGT = Biên Lai, Chứng từ nộp thuế GTGT NK (KO khai = TKHQ, nếu khai bằng TK HQ thì khiến thay thế bC Thuế nộp lại trước khi Thuế xuống lv )

2/ Về sổ sách kế toán

Lấy bảng cân đối phát sinh tài khoản từng năm căn cứ vào đấy kiểm tra sổ sách xem đã in đủ sổ sách theo BCDPSTK chưa ?

mang các sổ mang chi tiết đối tượng thì nên in yếu tố, bên cạnh in sổ chiếc.

- Sổ khía cạnh TK 112 : trường hợp sở hữu phổ biến TK ngân hàng mở đa dạng NH khác nhau.

- Sổ khía cạnh TK 131 / 331 : chi tiết từng đối tượng bắt buộc thu / cần trả

- Sổ khía cạnh 138 / 338 : khía cạnh từng đối tượng cần thu / phải trả khác (nếu có)

- Sổ yếu tố 141 : yếu tố từng đối tượng ứng cá nhân

- Sổ yếu tố 154 : 1541/1542/1543… (nếu có)

- Sổ yếu tố 333 : 33311 / 3334/3335/3338…

- ….

2.1 Kiểm tra kỹ các khoản bắt buộc thu, cần trả trên sổ sách so với hóa đơn sắm vào/bán ra. Số dư cuối năm, khiến biên bản xác nhận công nợ.

2.2. Kiểm tra sổ 112 với số phụ ngân hàng, số dư cuối năm khớp sở hữu số dư cuối năm trên sổ phụ NH không? với thời gian thì đối chiếu từng tháng.

2.3 Kiểm tra sổ quỹ Tiền Mặt, tránh hiện tượng âm quỹ, phải sở hữu số dư cuối ngày trên sổ quỹ. nhiều DN cuối tháng dương quỹ nhưng trong tháng vẫn mang ngày âm quỹ : ko sở hữu thu sao sở hữu chi ??? => nên điều chỉnh lại hoặc khiến cho giấy vay, mượn tiền bổ sung VLĐ của DN (Cách khắc phục giảm thiểu âm quỹ-Thuế.)

2.4. khiến cho file mềm tự giải trình sẵn chênh lệch giữa doanh thu – giá vốn, của từng hóa đơn xuất ra. mẫu nào lỗ thì comment giải trình sẵn, chuẩn bị những giấy tờ để có thể giải trình vì sao lỗ.

2.5 Đối chiếu sổ khía cạnh 333 sở hữu chứng từ nộp thuế mà công ty đang lưu giữ. Tự khiến cho file excel tổng hợp các khoản thuế đã nộp theo chứng từ. Bởi khi QT Thuế, trên BB khiến việc CQ Thuế sẽ tổng hợp quan hệ Nghĩa Vụ NSNN của doanh nghiệp trên BBQT (Thuế lấy theo số họ lưu trên hệ thống QLT, nếu với sai lệch bạn y/c Thuế điều chỉnh sở hữu đk bạn phải xuất trình được chứng từ nộp thuế đầy đủ do DN đang lưu.)

2.6 Kiểm tra sổ sách của các khoản giá tiền : TK đầu 6, đầu 8.

2.7 Kiểm tra nhập xuất tồn kho, in chi tiết NXT từng mặt hàng & với số dư cuối ngày của từng mặt hàng (giống in sổ quỹ) để CQ Thuế kiểm tra hiện tượng âm kho.(Không có nhập kho, lại có xuất kho=>????)

2.8. Kiểm tra sổ mức giá (nếu có) & bắt buộc mang sẵn bảng định mức đã đăng ký sở hữu CQ Thuế, không nộp bảng định mức lãng phí NVL, CQ Thuế ấn định theo mức tiêu hao của NN quy định.

2.9. giả dụ sở hữu phát sinh những khoản vay ngân hàng/ vay cá nhân thì kiểm tra bố trí hầu hết KUNN từng lần theo phát sinh, kiểm tra các khoản lãi vay. Lập file excel tổng hợp giá tiền lãi vay ps từng tháng (cái này lấy từ sổ 635, trừ TH tầm giá lãi vay đủ đk vốn hóa thì ko nằm trên 635…)

2.10. Kiểm tra giá thành khấu hao tài sản / hồ sơ tài sản.

2.11.Kiểm tra hóa đơn xem hợp pháp chưa ? : Hóa đơn đầu vào đã uy tín đúng đủ những thông tin bắt bắt buộc mang theo quy định TT 153/2010/TT-BTC chưa ? Tra cứu xem những hóa đơn đầu vào (nếu ko sở hữu thời gian phấn đấu tra cứu các hóa đơn trị giá trên 20 triệu) đã được bên bán đã làm cho thông báo phát hành sd hóa đơn có CQ Thuế chưa ? tình trạng NNT đang hoạt động hay tạm dừng, bỏ trốn, khóa MST….vào http://tracuuhoadon.gdt.gov.vn/và http://gdt.gov.vn/ để tra cứu nhé !

Thuế thu nhập công ty

Đây là chiếc thuế mà các cơ quan thuế quan tâm nhất, kiểm tra nhiều nhất và kế toán phải vất vả trong công tác hạch toán loại thuế này nhất. Sau đây được trình bày 1 số vấn đề phải chú ý khi hạch toán doanh thu giá thành để tính ra lợi nhuận chịu thuế TNDN.

1- Doanh thu tính thuế

một.1. Vấn đề về xuất hóa đơn

một số DN thương mại bán hàng tiêu dùng cho các bạn bắt buộc thường chẳng hề xuất hóa đơn GTGT, vì thế họ chủ động được đầu ra xuất hóa đơn GTGT bán hàng để tránh cần nộp thuế rộng rãi. Tuy nhiên ở các DN này lại thường mang hai hệ thống tách biệt là kế toán nội bộ và kế toán thuế. Kế toán nội bộ thường thì cập nhật thường xuyên theo yêu cầu báo cáo, còn kế toán thuế thường khiến cho vào cuối tháng, cuối quý, cuối năm. . . , khi bán hàng thực tế là một hàng khác, giá khác, nhưng lúc xuất hóa đơn cho khách theo đề nghị thì là một mặt hàng khác, giá bán khác. Ở đây sẽ xảy ra hai vấn đề:

trường hợp một : Giá bán không đồng nhất, chênh lệch nhau quá lớn mà ko có sự kiểm soát cập nhật hàng ngày, dẫn tới cùng một mặt hàng lúc bán mang giá vô cùng tốt lúc lại bán mang giá gấp 5- gấp 10

-> Cơ quan thuế sẽ đặt câu hỏi, nếu ko giải trình được hợp lý sẽ bị áp mức giá bán cao nhất cho những mặt hàng xuất ấy. Để tránh vấn đề này thì bắt buộc làm cho như thế nào???

ví như 2: Do không cập nhật được nhập xuất tồn thường xuyên, bán một mặt hàng viết hóa đơn một mặt hàng phải khả năng xảy ra xuất hàng âm. Điều này thì buộc kế toán nên cập nhật thường xuyên nhập xuất các mặt hàng để giảm thiểu xảy ra tình trạng này. Trong ví như việc xuất kho đã xảy ra lâu rồi thì phải khiến cách nào???

một.2. Doanh thu chưa thực hiện.

1 số DN buôn bán dịch vụ, các bạn trả trước tiền phí dịch vụ và bắt buộc xuất hóa đơn theo lần thanh toán tiền. Kế toán không phân biệt được ấy là doanh thu chưa thực hiện nên mỗi lần xuất hóa đơn đều ghi vào doanh thu. Trong khi đấy chưa sở hữu giá tiền thực hiện các dịch vụ này dẫn đến LN của doanh nghiệp siêu lớn 1 phương pháp ko đúng thực tế – > số thuế TNDN phái nộp siêu lớn.

một.3. Hóa đơn xuất khẩu

một số DN với quý khách là bên nước ngoài hoặc 1 tổ chức cá nhân nào đó không cần hóa đơn GTGT, tuy nhiên người mua ấy lại chuyển tiền qua tài khoản của doanh nghiệp, công việc cung ứng hàng hóa dịch vụ đã thực hiện xong, hợp đồng đã thanh lý và hầu hết nghĩa vụ giữa hai bên đã kết thúc. Tuy nhiên để lợi dụng nguồn thuế GTGT bắt buộc nộp các DN đấy hoãn lại việc xuất hóa đơn, thậm chí còn không xuất hóa đơn. khi cơ quan thuế phát hiện ra khoản này, đối chiếu sở hữu hợp đồng, thanh lý hợp đồng -> Doanh thu tăng lên và số thuế phải nộp tăng lên đồng thời.

một.4. Xuất hóa đơn mặt hàng ko có trong giấy phép marketing.

một số DN ko mang chức năng kinh doanh ngành nghề này nhưng lại xuất hóa đơn cho ngành nghề đó, dẫn tới khi kiểm tra ko kể việc bị phạt hành chính về vấn đề buôn bán sai ngành nghề, còn bị cơ quan thuế không chấp nhận mức giá đầu vào cho các doanh thu này mà coi đây là 1 khoản thu nhập khác và đánh thuế trên toàn bộ doanh thu ko đúng ngành nghề này.

một.5. Xuất hàng biếu tặng, tiêu dùng nội bộ….

1 số DN xuất hàng biếu tặng, làm từ thiện, dùng nội bộ. . . nhưng không xuất hóa đơn GTGT cần lúc quyết toán thuế sẽ bị loại khoản này ra khỏi tầm giá đồng thời tăng doanh thu các khoản này và tính thuế TNDN trên khoản doanh thu này.

1.6. Xuất mã hàng khác nhau giữa đầu vào và đầu ra

1 số công ty sắm hàng hóa theo hóa đơn GTGT ghi 1 mặt hàng, nhưng thực chất là một mặt hàng với rộng rãi hơn 1 chủng cái, quy bí quyết của mặt hàng ấy. lúc DN xuất hóa đơn bán ra người dùng lại yêu cầu xuất đúng chủng chiếc quy cách của mặt hàng đó theo số lượng tương ứng. khi đó sẽ có sự khác nhau giữa tên hàng mua vào và bán ra nếu ko chứng minh được hàng hóa bán ra là chi tiết từ hàng hóa sắm vào thì sẽ không- được chấp nhận đầu vào và cần nộp thuế TNDN trên doanh số bán ra này. Kế toán lúc nhận hóa đơn cần cần chú ý.

một.7. Hàng ký gửi và đại lý bán đúng giá.

1 số DN chỉ nhận hàng ký gửi, đại lý bán đúng giá thì doanh thu bán hàng ko phải là là số tiền bán hàng của chiếc hàng hóa đấy mà chỉ là hoa hồng được hưởng theo hợp đồng đại lý ký gửi( nhưng kế toán lúc bán hàng do người dùng đề nghị xuất hóa đơn cho mặt hàng này phải đã xuất ra, trong khi việc xuất hóa đơn này là của bên giao đại lý, ký gửi. bởi vậy doanh thu bị tăng lên mà thực ra là doanh nghiệp không được hưởng doanh thu này.

một.8. Hợp đồng hợp tác phân phối kinh doanh

một số công ty tham gia hợp đồng hợp tác sản xuất buôn bán chỉ được phân chia sản phẩm, nhưng là đơn vị đứng ra bán hàng của việc hợp tác kinh doanh này, khi quý khách yêu xuất hóa đơn thì lại xuất cho hầu hết giá trị hàng bán được. do vậy bị tính thừa doanh thu mà DN không được phân chia, bị nộp thuế trên phần doanh thu không nhận được.

1.9. Điều chuyển tài sản, góp vốn vào doanh nghiệp hạch toán độc lập.

Theo quy đinh tại TT 153/2010/BTC và từ 01/07/2013 áp dụng TT64/TT-BTC thay thế TT153: Thì việc điều chuyển tài sản, góp vốn bằng tài sản vào những doanh nghiệp hạch toán độc lập thì buộc phải xuất hóa đơn GTGT. Tuy nhiên đây chẳng hề là khoản doanh thu của công ty do vậy lúc hạch toán phải để ý.

2. tầm giá được trừ khi xác định thu nhập chịu thuế TNDN

những khoản chi phí đôi lúc đã nằm trong danh mục những khoản mức giá được tính trừ lúc xác định thuế TNDN, mang hóa đơn tài chính toàn bộ, tuy nhiên xét về mặt hợp lý hợp lệ của cơ quan thuế thì ko đáp ứng được. do đó bắt buộc lưu ý khi hạch toán các ví như giá thành sau đây.

2.1 tầm giá hàng hủy do bị hư hỏng, hết hạn sử dụng:

ví như hàng hóa bị hư hỏng do hết hạn tiêu dùng, bị hư hỏng do thay đổi quá trình sinh hóa trùng hợp vượt quá định mức do công ty làm thì phận vượt định mức sẽ không được tính vào mức giá được trừ khi xác định thu nhập chịu thuế.

2.1.1. những khoản chi khoán bằng tiền mặt ko mang hóa đơn GTGT như công tác phí ăn trưa, lương theo doanh số. . . không theo quy định của quy chế tài chính do DN ban hành, sẽ bị áp mức tối thiểu theo quy định của nhà nước. Mức này rất tốt so mang tầm giá thực tế DN chi. do đó bắt buộc buộc phải kiểm tra để sửa đổi hoặc bổ sung quy chế trước khi quyết toán.

2.1.2. Khoản giá tiền khấu hao tài sản cố định xe ô tô từ 9 chỗ trở xuống với giá trị từ 1,6 tỷ trở lên cần cần được bổ sung ngành nghề vận tài, xuất 1 vài hóa đơn về vận tải để logic hóa phần mức giá này.

2.1.3. TSCĐ lúc mua sắm nên nên hợp lý hóa sử dụng cho các bộ phận tiêu dùng để sao cho tài sản ấy tham gia vào giai đoạn phân phối buôn bán của DN, ví như không cũng bị cái trừ.

2.1.4. giá tiền khấu hao TSCĐ giả dụ đã áp dụng cách nào là bắt buộc áp dụng thống nhất từ đa số những kỳ buôn bán, không được thay đổi giữa chừng lúc cảm thấy việc lãng phí giá tiền TSCĐ cho một kỳ nào ấy quá to mà không mang hồ sơ tài liệu chứng minh. ví như muốn thay đổi phải phải làm cho những thủ tục thay đổi gửi cơ quan thuế.

2.1.5. NVL vượt mức định mức đã đăng ký với cơ quan thuế: cần nên thiết kế định mức lớn hơn mức lãng phí NVL thực tế từ 10-15% để hạn chế bị vượt mức. nếu đã qua thời kỳ kế toán buộc phải buộc phải căn chỉnh lại sao cho mức lãng phí thực tế nằm dưới định mức đã đăng ký. ngoại trừ ra còn buộc phải buộc phải tìm hiểu thêm về định mức của ngành, của vùng. . . để thiết kế mức tuyệt vời. Ví dụ về mức tiêu thụ xăng cho đơn vị vận tải.

2.1.6. NVL lãng phí không đúng công năng công nghệ cũng sẽ bị chiếc. Ví dụ công ty vận tải chỉ sở hữu xe chạy bằng dầu nhưng lại lấy hóa đơn xăng, thuế sẽ kiểm tra từ hồ sơ khoa học của xe và sẽ loại trừ các hóa đơn xăng này.

2.1.7 . những chi phí dưới 200.000đ quá rộng rãi và cho các mặt hàng không nằm trong quy định về lập bảng kê bán lẻ.

2.1.8. Tiền thù lao HĐQT cho thành viên HĐQT phải bắt buộc ,có một biên bản họp của Hội đồng cổ đông nhất trí cử những thành viên đấy tham gia trực tiếp vào hoạt động điều hành DN hoặc ví như là thù lao kiêm nhiệm của thành viên HĐQT thì cần cùng gộp vào lương để thông minh hóa.

2.1.9. tầm giá điện nước của văn phòng đi mượn(không phải là văn phòng thuê) nhưng ko có tên doanh nghiệp. do vậy cần hợp lý hóa bằng bí quyết thuê VP có mức giá phải chăng và có đóng thuế trường hợp mức giá điện nước này lớn.

2.1.10. mức giá sửa chữa TSCĐ đi thuê, mức giá để sở hữu được TSCĐ ko thuộc TSCĐ (bằng sáng chế tài liệu công nghệ, chuyển giao khoa học. . .) buộc phải được phân bổ trong 3 năm ví như phân bố vượt quá 3 năm thì phần vượt đó bị cái trừ vào những năm từ năm thứ tư trở đi.

2.1.11. những khoản tiền vay của các đối tượng là cá nhân giả dụ vượt quá 150% mức lãi suất cơ bản do NHNN quy định thì sẽ bị dòng, do vậy phải phải tuyệt vời hóa bằng bí quyết nâng cao gốc vay lên để giảm mức lãi suất xuống.

2.1.12. Do chi chiết khấu nằm trong dòng giá thành bị khống chế 10%cho cần khi xuất hóa đơn tính luôn giá đã mang chiết khấu hàng bán để giảm thiểu hiện lên mức giá này.

2.1.13. những mẫu tầm giá bị khống chế 10% lúc thực hiện cần biến tướng thành các mẫu giá thành tương tự nhưng ko bị khống chế như: thăm dò điều tra, trưng bày sản phẩm, tổ chức hội chợ. . . .

2.1.14. các khoản chi nhỏ cho việc đầu tư làm cơ bản thường đưa vào tầm giá của các năm chưa hình thành tài sản, tuy nhiên sẽ bị cái ra khỏi chi phí tối ưu. vì thế cách chúng ta ghi chép sổ sách sao cho đấy ko phải là mức giá liên quan tới việc đầu tư làm cơ bản.

2.1.15. những hóa đơn giảm trừ doanh thu từ các người dùng phát hành vì giảm khối lượng công việc hoàn thành, hoặc những đại lý gửi hàng xuất cho phần chiết khấu . . . kế toán buộc phải lưu ý để ghi giảm tầm giá tương ứng có phần hóa đơn điều chỉnh ấy.

2.1.16. tầm giá lương theo doanh thu buộc phải với quy chế rõ ràng và mỗi lần tính lương cần thiết những bảng tính toán kèm theo tương ứng có doanh thu ghi nhận trong kỳ hoặc số tiền nộp về trong kỳ. giảm thiểu tình trạng lương tính theo doanh thu thực tế, doanh thu tính theo hóa đơn xuất ra, hoặc là tiền thu về chỉ mang trên ngân hàng.

2.1.17. tầm giá sửa chữa TSCĐ phải ưng ý sở hữu tài sản hiện với, giả dụ không có cái tài sản theo hóa đơn sửa chữa thì buộc phải đề nghị người xuất hóa đơn ghi linh động theo tài sản mình hiện với. nếu người xuất hóa đơn ko đồng ý xuất thì không bắt buộc đưa vào.

2.1.18. tầm giá thu sắm hàng hóa, tầm giá liên quan đến việc sắm TSCĐ bắt buộc cần được tính vào tiền sắm hàng, TSCĐ, không được đưa vào giá thành trong kỳ. ví như không sửa được số liệu thì cần bắt buộc điều chỉnh lại câu chữ, cách ghi chép sao cho ấy là tầm giá trong kỳ chứ ko phải giá tiền thu mua.

2.1.19. giả dụ ko mang hoạt động của công đoàn cấp trên thì không bắt buộc trích phần kinh phí công đoàn vì cq thuế sẽ mẫu khoản này ra.

2.1.20. cần buộc phải cân đối số vốn đăng ký buôn bán để sao cho những cổ đông mang khả năng góp đủ vốn, ví như không giá tiền đi vay sẽ không được tính ở phần tương đương vốn góp chưa đủ.

2.1.21. Xác định những hóa đơn bị mất không xin được sao y bản chính thì chiếc luôn ra khỏi giá thành tổng giá trị hóa đơn đó, trường hợp xin được sao y bản chính thì đưa phần thuế GTGT của hóa đơn ấy vào chi phí.

2.1.22. ví như hóa đơn xuất ra trước ngày sở hữu hóa đơn đầu vào thì buộc phải thu thập các chứng từ bổ sung như: phiếu xuất kho của bên bán, biên bản giao nhận hàng. . . Tuy nhiên việc này không được tiếp diễn thường xuyên và ngày phương pháp nhau thường không quá 5 ngày mới mang khả năng giải trình mang cơ quan thuế.

2.1.23. giả dụ ký hợp đồng mua nguyên nhiên vật liệu mà đơn vị không với kho bãi chứa và viết hóa đơn 1 lần vào cuối tháng với giá trị to, khi thanh toán nên phải kèm theo những chứng từ yếu tố bổ sung như: phiếu xuất kho của bên bán mỗi lần đơn vị lấy hàng, bảng kê từng ngày nhận hàng mang ký nhận của bên bán và xác nhận của bên mua. . . thì chi phí ấy mới tối ưu.

2.1.24. mức giá sử dụng thử, khuyến mại, chiết khấu hàng bán, quà tặng quý khách. . . buộc phải phải được thiết kế chương trình có quy mô, chặt chẽ, số lượng xuất ra nên phải ưa thích với chương trình đã làm. những tầm giá này chi cho 1 người thì chi bắt buộc để ở mức dưới 10 triệu để giảm thiểu bị đánh thuế TNCN.

2.1.25. nếu cơ cấu lương vào mức giá thì nên cân đề cập về mức thuế TNCN buộc phải đóng so sở hữu mức thuế TNDN nên đóng thì mức nào to hơn.

2.1.26. mức giá thưởng các dịp lễ, tết hoặc theo doanh số. . . , để đưa vào chi phí thì nên biến tướng sang một mẫu tầm giá khác như hỗ trợ nâng cao thêm ăn trưa, lương marketing năm.

cách làm cho sổ sách khi cơ quan thuế đến kiểm tra

phần lớn quý khách kế toán, công ty lúc cơ quan thuế tới kiểm tra sổ sách kế toán. người mua bối rối lo lắng không biết xử lý thế nào nào cho tốt nhất. Bài viết này xin chia sẻ kinh nghiệm cách khiến cho sổ sách kế toán lúc cơ quan thuế tới kiểm tra.

Hóa đơn bán ra buộc phải kẹp theo Phiếu thu ví như bán ra hoặc thu tiền vào đồng thời kẹp thêm phiếu xuất kho , kẹp theo hợp đồng và thanh lý ví như sở hữu.

Hóa đơn mua vào (đầu vào) bắt buộc kẹp có phiếu chi và phiếu nhập kho, phiếu yêu cầu thanh toán kèm theo hợp đồng , thanh lý ví như mang.

giả dụ bán chịu buộc phải kẹp phiếu kế toán (hay phiếu hoạch toán) và phiếu xuất kho kèm theo hợp đồng , thanh lý giả dụ mang. ,…

- Hàng hóa bị hư hỏng do hết hạn dùng, bị hư hỏng do thay đổi quá trình sinh hóa trùng hợp không được bồi thường và nằm trong định mức do công ty xây dựng thì được tính vào giá thành được trừ khi xác định thu nhập chịu thuế.

Chúng ta buộc phải xếp đặt chứng từ gốc hàng tháng theo tuần tự của bảng kê thuế đầu vào đầu ra đã in và nộp báo cáo cho cơ quan thuế hàng tháng: Bắt đầu tư tháng một tới tháng 12 của năm tài chính , những chứng từ gốc: hóa đơn đầu vào đầu ra được kẹp chung sở hữu tờ khai thuế GTGT hàng tháng đã nộp cho cơ quan thuế

Mỗi chứng từ hoặc một nhóm chứng từ buộc phải kèm theo

mọi cần sở hữu gần như chữ ký theo chức danh.

Kẹp riêng chứng từ của từng tháng, mỗi tháng một tập mang bìa hầu hết.

2. bố trí báo cáo đã nộp cho cơ quan thuế:

Đi tất nhiên chứng từ của năm nào là báo cáo của năm đó. 1 số báo cáo thường kỳ là: Tờ khai kê thuế GTGT hàng tháng, Báo cáo tình hình tiêu dùng hóa đơn, Xuất Nhập Khẩu, Môn Bài, Tiêu thụ đặc thù, báo cáo thuế thu nhập doanh nghiệp tạm tính hàng quý.

Báo cáo tài chính, quyết toán thuế TNDN, TNCN, hoàn thuế kèm theo của từng năm

3. Chuẩn bị sổ sách đã in hàng năm (theo hình thức NCK)

- Sổ nhật ký chung

- Sổ nhật ký bán hàng

- Sổ nhật ký sắm hàng

- Sổ nhật ký chi tiền

- Số nhật ký thu tiền

- Sổ yếu tố công nợ cần thu cho hầu hết những người dùng

- Sổ chi tiết công nợ cần trả cho mọi các nhà cung cấp

- Biên bản xác nhận công nợ của từng đối tượng (nếu có) cuối năm.

- Sổ quỹ tiền mặt và sổ khía cạnh ngân hàng.

- Sổ mẫu các tài khoản: 131 , 331, 111, 112, 152, 153, 154, 155, 211, 214,…621, 622, 627, 641, 642,…Tùy theo doanh nghiệp tiêu dùng quyết định 48 hoặc 15.

- Sổ tổng hợp về tình hình nâng cao giảm tài sản cố định

- Sổ tổng hợp về tình hình tăng giảm công cụ dụng cụ

- Sổ khấu hao tài sản cố định

- Sổ khấu hao công cụ dụng cụ

- Thẻ kho/ sổ chi tiết vật tư

- Bảng tổng hợp nhập xuất tồn từng kho

- mọi chứng từ đã nhập đều nên in ra ký (đầy đủ chữ ký).

Lưu ý: Số thứ tự những phiếu phải được đánh và xếp đặt tuần tự.

4. sắp xếp những hợp đồng kinh tế

- sắp xếp gần như theo tuần tự từng hợp đồng đầu vào/ đầu ra: Kiểm tra những biên bản, giấy tờ của từng hợp đồng giả dụ có: hợp đồng, biên bản nghiệm thu, thanh lý hợp đồng.

- Hợp đồng lao động và hệ thống thang bảng lương: hợp đồng lao động, bảng lương, phải sở hữu chữ ký toàn bộ – các quyết định bổ nhiệm, điều chuyển công tác, nâng cao lương.

5. Hồ sơ pháp lý

- Chuẩn bị đầy đủ cả gốc và photo công chứng (xác thực). – những công văn đến/đi liên quan đến cơ quan thuế.

các việc phải chuẩn bị lúc cơ quan thuế tiến hành thanh kiểm tra

6. Kiểm tra khía cạnh khác:

Kiểm tra tra đối chiếu giữa sổ yếu tố sở hữu sổ tổng hợp tài khoản (sổ cái) Kiểm tra đối chiếu các nghiệp vụ kinh tế phát sinh so sở hữu sổ định khoản: hóa đơn đầu ra – vào và sổ kế toán Kiểm tra đối chiếu công nợ quý khách Kiểm tra những khoản nên trả Kiểm tra dữ liệu nhập và khai báo thuế giữa hóa đơn đầu vào – ra với bảng kê khai thuế Đầu vào và đầu ra có cân đối Kiểm tra ký tá có gần như Kiểm tra lại xem định khoản những khoản buộc phải thu và phải trả định khoản có đúng Kiểm tra lại bảng lương xem ký có hầu hết, số liệu trên sổ chiếc 334 và bảng lương với khớp: Đối sở hữu nhân viên phải mang hồ sơ đầy đủ.

Nội dung công việc sẽ thực hiện:

- Kiểm tra sự ưa thích của các chứng từ kế toán;

- Kiểm tra việc định khoản, hạch toán các nghiệp vụ kinh tế phát sinh;

- Kiểm tra việc lập và kê khai báo cáo thuế VAT hàng tháng;

- Kiểm tra lập báo cáo quyết toán thuế thu nhập doanh nghiệp;

- Kiểm tra hồ sơ quyết toán thuế thu nhập cá nhân;

- Kiểm tra việc lập báo cáo tài chính theo quy định;

- Điều chinh những sai sót, chưa phù hợp với quy định của pháp luật;

- Thiết lập lại số sách kế toán, báo cáo thuế theo đúng quy định của các luật thuế;

- Thực hiện điều chỉnh những báo cáo thuế lúc với sai lệch;

- khiến cho việc và giải trình có cơ quan thuế.

Kỹ năng kiểm tra sổ sách kế toán:

- Nhật ký chung: rà soát lại các định khoản kế toán xem đã định khoản đối ứng Nợ – sở hữu đúng chưa, kiểm tra xem số tiền kết chuyển vào cuối mỗi tháng đã đúng chưa, tổng phát sinh ở Nhật Ký chung = Tổng phát sinh Ở Bảng Cân đối Tài Khoản

- Bảng cân đối tài khoản: Tổng Số Dư Nợ đầu kỳ = Tổng số Dư có đầu kỳ = Số dư cuối kỳ trước kết chuyển sang, Tổng Phát sinh Nợ trong kỳ = Tổng Phát sinh mang trong kỳ = Tổng phát sinh ở Nhật Ký Chung trong kỳ, Tổng Số dư Nợ cuối kỳ = Tổng số dư sở hữu cuối kỳ; Nguyên tắc Tổng Phát Sinh Bên Nợ = Tổng Phát Sinh Bên sở hữu

- Tài khoản 1111 tiền mặt: Số dư nợ đầu kỳ sổ loại TK 1111 = Số dư nợ đầu kỳ TK 1111 trên bảng cân đối phát sinh = Số dư Nợ đầu kỳ Sổ Quỹ Tiền Mặt; Số Phát sinh nợ mang sổ chiếc TK 1111 = Số phát sinh Nợ có TK 1111 trên bảng cân đối phát sinh = Số phát sinh Nợ có Sổ Quỹ Tiền Mặt, Số dư nợ cuối kỳ sổ mẫu TK 1111 = Số dư cuối kỳ TK 1111 trên bảng cân đối phát sinh = Số dư Nợ cuối kỳ Sổ Quỹ Tiền Mặt

- Tài khoản 112 tiền gửi ngân hàng: Số dư nợ đầu kỳ sổ loại TK 112 = Số dư nợ đầu kỳ TK 112 trên bảng cân đối phát sinh = Số dư Nợ đầu kỳ Sổ tiền gửi ngân hàng = Số dư đầu kỳ của số phụ ngân hàng hoặc sao kê; Số Phát sinh nợ có sổ mẫu TK 112 = Số phát sinh Nợ với TK 112 trên bảng cân đối phát sinh = Số phát sinh Nợ với Sổ Tiền Gửi Ngân Hàng hoặc sao kê = Số phát sinh rút ra – nộp vào trên sổ phụ ngân hàng hoặc sao kê, Số dư nợ cuối kỳ sổ chiếc TK 112 = Số dư cuối kỳ TK 112 trên bảng cân đối phát sinh = Số dư Nợ cuối kỳ Sổ Tiền Gửi Ngân Hàng hoặc sao kê = Số dư cuối kỳ ở Sổ Phụ Ngân Hàng hoặc sao kê.

- Tài khoản 334: Số dư nợ đầu kỳ sổ cái TK 334 = Số dư nợ đầu kỳ TK 334 trên bảng cân đối phát sinh, Tổng Phát sinh có trong kỳ = Tổng phát sinh thu nhập được ở Bảng lương trong kỳ (Lương tháng + Phụ cấp + tăng ca), Tổng phát sinh Nợ trong kỳ = Tổng đã thanh toán + các khoản giảm trừ ( bảo hiểm) + tạm ứng; Tổng Số dư sở hữu cuối kỳ = Tổng số dư sở hữu cuối kỳ ở bảng cân đối phát sinh.

- Tài khoản 142,242,214: số tiền phân bổ tháng trên bảng phân bổ công cụ dụng cụ mang khớp với số phân bổ trên số mẫu tài khoản 142,242,214

Thuế Đầu ra – đầu vào:

Số dư nợ đầu kỳ sổ cái TK 1331 = Số dư nợ đầu kỳ TK 1331 trên bảng cân đối phát sinh = Thuế GTGT còn được khấu trừ kỳ trước chuyển sang [22];

Số Phát sinh nợ sở hữu sổ mẫu TK 1331 = Số phát sinh Nợ với TK 1331 trên bảng cân đối phát sinh = Số phát sinh trên tờ khai phụ lục PL 01-2_GTGT: BẢNG KÊ HOÁ ĐƠN, CHỨNG TỪ HÀNG HOÁ, DỊCH VỤ sắm VÀO

Số dư nợ đầu kỳ sổ mẫu TK 1331 = Số dư nợ đầu kỳ TK 1331 trên bảng cân đối phát sinh = Thuế GTGT còn được khấu trừ kỳ trước chuyển sang [22];

Số Phát sinh nợ sở hữu sổ dòng TK 1331 = Số phát sinh Nợ có TK 1331 trên bảng cân đối phát sinh = Số phát sinh trên tờ khai phụ lục PL 01-2_GTGT: BẢNG KÊ HOÁ ĐƠN, CHỨNG TỪ HÀNG HOÁ, DỊCH VỤ mua VÀO

nếu trong tháng phát sinh đầu ra > đầu vào => nộp thuế thì số dư cuối kỳ sở hữu TK 33311 = chỉ tiêu [40] tờ khai thuế tháng đó

ví như còn được khấu trừ tức đầu ra < đầu vào => thuế còn được khấu trừ kỳ sau chỉ tiêu [22] = số dư đầu kỳ Nợ TK 1331, số dư Cuối Kỳ Nợ 1331 = chỉ tiêu [43]

- Tài khoản 1331: số tiền phát sinh ở phụ lục PL 01-2_GTGT: BẢNG KÊ HOÁ ĐƠN, CHỨNG TỪ HÀNG HOÁ, DỊCH VỤ mua VÀO.

- Tài khoản 33311: số tiền phát sinh ở phụ lục PL 01-1_GTGT: BẢNG KÊ HOÁ ĐƠN, CHỨNG TỪ HÀNG HOÁ, DỊCH VỤ mua VÀO

Hàng tồn kho

TỔNG cùng TÀI SẢN = TỔNG cùng NGUỒN VỐN trên Bảng Cân đối kế toán

- Số dư đầu kỳ Nợ Sổ chiếc, CĐPS TK 152,155,156 = Tồn đầu kỳ 152,155,156 ở bảng kê nhập xuất tồn +Số Phát sinh Nợ Sổ chiếc, CĐPS TK 152,155,156 = Nhập trong kỳ 152,155,156 ở bảng kê nhập xuất tồn +Số Phát sinh với Sổ chiếc, CĐPS TK 152,155,156 = Xuất trong kỳ 152,155,156 ở bảng kê nhập xuất tồn.

- Số dư cuối kỳ Nợ Sổ loại, CĐPS TK 152,155,156 = Tồn cuối kỳ 152,155,156 ở bảng kê nhập xuất tồn + Tổng phát sinh Nhật Ký chung = Tổng phát sinh (Nợ Có) trong kỳ trên bảng Cân đối phát sinh + các Tài khoản loại 1 và 2 ko sở hữu số dư sở hữu ( trừ lưỡng tính 131,214,129,159..) chỉ sở hữu số dư Nợ, cũng không sở hữu số dư cuối kỳ âm + các tải khoản cái 3.4 ko có số dư Nợ ( trừ lưỡng tính 331,421…) chỉ mang số dư với, ko có số dư cuối kỳ âm + những tài khoản từ chiếc 5 đến chiếc 9 : sổ loại và cân đối phát sinh nên = 0 , trường hợp > 0 là làm sai do chưa kết chuyển hết.

Hướng dẫn bí quyết làm giảm số thuế phải nộp cho doanh nghiệp

với cách nào để đóng thuế ít nhất? Luôn là mong muốn không chỉ của công ty mà ngay cả các bạn làm cho kế toán thuế cũng rất lưu ý. khiến sao để phải đóng thuế càng ít càng rẻ vì thuế là một khoản chi của bạn và hiển nhiên làm cho túi tiền của bạn vơi đi.

Ngày ngày đài báo vẫn thường xuyên đưa tin ông A, bà B phạm tội, bị bắt, bị kết án vì trốn lậu thuế. Bài toán đặt ra cho chúng ta là khiến thế nào phải đóng thuế ít mà vẫn ko vi phạm pháp luật. với ba thuật ngữ mà ranh giới của chúng cũng ko thực sự rõ ràng 'Trốn thuế", "Tránh thuế" và "Lập kế hoạch thuế", và giả dụ vận dụng ko thấp sở hữu thể khiến cho ta mặc dù ko mang ý định vi phạm pháp luật lại thành ra sở hữu tội.

- Trốn thuế đấy là việc thực hiện các phương thức mà pháp luật ko cho phép để giảm số thuế cần nộp. với hai động thái chính là (1) giấu thông tin mà lẽ ra bắt buộc cung ứng cho cơ quan nhà nước ví dụ như bán hàng nhưng không xuất hoá đơn để giảm doanh thu (2) tạo ra thông tin ko sở hữu thật ví dụ như sắm hoá đơn để tăng giá tiền được khấu trừ thuế, tạo hồ sơ kém chất lượng để hoàn thuế GTGT đối với hàng nhập khẩu. Hiển nhiên việc trốn thuế là phi pháp và với thể bị kết án.

- giảm thiểu thuế khó định nghĩa hơn một chút. Ở 1 yếu tố nào ấy, đấy là việc dùng các phương thức trong khuôn khổ của pháp luật để giảm thiểu giá thành thuế ví dụ việc vận dụng những chính sách ưu đãi thuế hoặc áp dụng các không gian mà pháp luật chưa quy định tới để thực hiện các giao dịch. Ở đây chúng ta bắt buộc rất thận trọng vì trường hợp sa sẩy một bước chân có thể từ tránh thuế hợp pháp sang trốn thuế bất hợp pháp.

- Lập kế hoạch thuế với 1 ý nghĩa bao quát hơn, có tầm chiến lược, đó là việc tuyệt vời hoá số thuế nên nộp trong khuôn khổ của pháp luật. hợp lý hoá chứ không hề là tránh. giảm thiểu là việc giảm được thuế buộc phải nộp nhưng hệ lụy của nó có thể là khiến cho tăng 1 số mức giá khác hoặc giảm thu nhập. tuyệt vời hoá thuế, có nghĩa là khiến cho sao ấy để mức giảm thuế là tương đối so với việc giảm thu nhập hoặc gia tăng các mức giá khác. nhắc phương pháp khác là chúng ta hoàn toàn sở hữu thể chấp nhận nâng cao mức thuế nên nộp trường hợp tốc độ tăng của thuế thấp hơn tốc độ nâng cao của thu nhập. Để khiến được việc này, người lập kế hoạch thuế phải mang được 1 mẫu nhìn, 1 bức tranh tổng thể trong mối tương tác giữa buôn bán và những dòng thuế có thể có tác động tới túi tiền của chúng ta.

Bản chất của Lập kế hoạch thuế là công đoạn tìm kiếm các giải pháp về thuế khác nhau để xác định khi nào, như thế nào và liệu có phải thực hiện một số giao dịch để tối ưu hoá số thuế nên nộp. 1 từ viết tắt được sử dụng đa dạng trong lập kế hoạch thuế là SAVANT (SAVANT mang nghĩa là người mang học vấn rộng) được ghép của những từ S (strategy – chiến lược), A (Anticipation – dự báo), V (Value-Adding – gia tăng giá trị), N (Negotiating – đàm phán) và T (Transforming – chuyển hoá). Để gia tăng giá trị cho mỗi giao dịch, người ra quyết định buộc phải nên luôn luôn xác định đúng theo chiến lược của doanh nghiệp, ước tính những tác động có thể về ảnh hưởng của thuế qua thời gian đối mang toàn bộ các bên liên quan tới giao dịch. Việc gia tăng giá trị thực hiện được bằng bí quyết đàm phán được những lựa chọn về thuế tối ưu nhất, đồng nghĩa với việc chuyển hoá giao dịch sang dạng thức khác sở hữu lợi nhất về thuế trong mối quan hệ tổng hoà sở hữu các chiến lược buôn bán của doanh nghiệp/cá nhân.

Chiến lược thuế được dựa trên cơ sở vận dụng (1) giá trị thời gian của tiền tức là việc đóng thuế sớm hay muộn và (2) chênh lệch giá trị tính thuế tức là thu nhập chịu thuế nhiều hay ít và (3) chênh lệch thuế suất do khía cạnh thuế suất những mẫu hình kinh doanh khác nhau, thuế suất tại những nước khác nhau là khác nhau.

với bốn phương thức thường được vận dụng trong lập kế hoạch thuế (1) tạo mới (2) chuyển đổi (3) thời gian (4) chia tách: Để hiểu rõ hơn về bốn phương thức này, chúng ta hãy cộng dùng những luật thuế hiện hành để phân tích và lấy ví dụ.

- Phương thức 1: Tạo mới là việc tận dụng các ưu đãi, tiện lợi về thuế từ việc tạo ra các chi nhánh, doanh nghiệp con, ví dụ ra đời mới tại địa bàn có mức thuế suất rẻ.

- Phương thức 2: Chuyển đổi là việc thay đổi cơ chế hoạt động, thay đổi bản chất giao dịch để tài sản và thu nhập đuợc tạo ra chịu mức thuế suất tốt hơn giả dụ ko thực hiện chuyển đổi.

- Phương thức 3: Thời gian là việc dịch chuyển giá trị chịu thuế sang kỳ tính thuế với lợi hơn.

- Phương thức 4: Chia tách là việc chia giá trị chịu thuế cho hai hay rộng rãi đối tượng chịu thuế để làm cho giảm tổng thuế phải nộp của mọi đối tượng chịu thuế.

Công tác kế toán tổng hợp trong năm tài chính

- khiến thủ tục đặt in hóa đơn, lập thông báo phát hành hóa đơn.

- Lập báo cáo thuế hàng tháng, hạn nộp là ngày mùng một đến ngày 20 của tháng tiếp theo.

- Lập tờ khai TNCN mẫu 02/KK-TNCN theo tháng. Hạn nộp là ngày 1 tới 20 của tháng tiếp theo.

- Lập tờ khai thuế TNDN tạm tính. Hạn nộp từ một tới 30 của tháng đầu quý tiếp theo.

- Lập bảng lương để tính ra số thuế TNCN và tiến hành nộp tờ khai thuế TNCN theo quý (nếu phát sinh TNCN bắt buộc nộp). -Làm tình hình tiêu dùng hóa đơn theo quý. quan tâm là hạn nộp là vào ngày 20 của tháng đầu quý. Thông thường kế toán siêu hay mắc lỗi do không nắm được luật thuế của điểm này.

- làm tờ khai thuế môn bài giả dụ sở hữu sự thay đổi về vốn điều lệ hạn cuối cùng buộc phải nộp là 31/12 của năm sở hữu sự thay đổi. Vấn đề thuế môn bài tuy rất nhỏ nhưng thường kế toán cuối năm sở hữu nhiều việc sẽ siêu quên dẫn tới việc nộp phạt.

- Báo cáo thuế tháng vào thời điểm cuối năm kế toán cần rà soát lại xem chúng ta nên kê khai tờ khai thuế tháng mang gì sai sót không. giả dụ sai chúng ta còn kịp thời điều chỉnh số liệu trên tờ khai cũng như điều chỉnh bí quyết hạch toán trong năm tài chính là rẻ nhất.

- một công việc rất quan trong mà lúc đi phỏng vấn nhà tuyển dụng thường hay hỏi ấy là bạn với thể thiết lập BCTC hay không? phương pháp để kế toán nhìn vào BCTC kế toán đã hiểu các vấn đề tồn đọng trong báo cáo ấy là gì? Hạn nộp của BCTC là 31/03/N+1. Trong BCTC bao gồm cả việc lập quyết toán thuế TNDN cuối năm theo loại 03/TNDN trên HTKK.

- Kế toán đừng quên việc lập và nộp quyết toán thuế TNCN theo dòng 05/KK-TNCN (Trong cả TH DN sở hữu cần nộp thuế TNCN cho người lao động hay không).

.jpg)

.jpg)